消費税増税中止し、真の景気回復へ

自民、公明、民主3党は昨年、消費税率を2014年4月に8%、15年10月に10%への引き上げることを決定、自民党・安倍政権は、国民の強い反対の声を無視して増税を強行しようとしています。景気悪化の懸念も広がる中、消費増税に頼らない財政再建の道はあるのか、運動を力に選挙で増税を食い止めてきた歴史を踏まえ、消費税増税阻止の展望を考えます。

財源は十分捻出できる

大企業・大金持ちは負担を

消費税増税を進める自民党・民主党・公明党などは、財政再建といいながら、消費税増税を前提に不要不急の大型公共事業に湯水のごとく税金をつぎ込むバラマキ政治を強行しています。「財政再建のため」という増税の根拠は崩れています。

大企業・大資産家には法人税率の引き下げや研究開発減税、証券優遇税制などの手厚い支援がなされ、所得が1億円を超えると所得税の負担率が下がるなど、莫大な利益を上げても税収が増えない構造になっています。

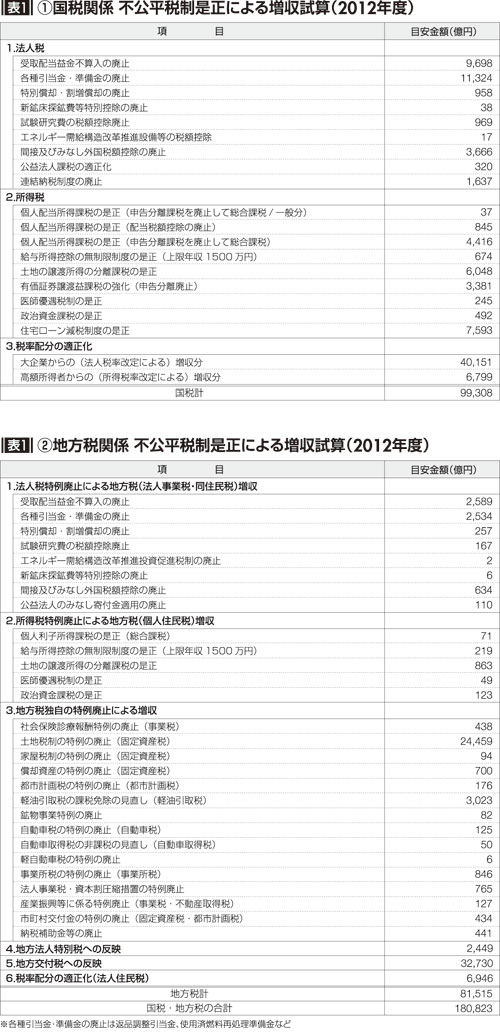

バラマキによる無駄遣いを正し、大企業・大資産家への優遇税制にメスを入れれば、消費税増税に頼らなくても、必要な財源は生み出せます。表1-(1)と1-(2)は、大企業・高額所得者を特別優遇する税制を是正した場合の「増収試算」で、国税と地方税で計18兆823億円に上ります(「不公平な税制をただす会」2012年度試算)。

試算における「不公平な基準」は、企業課税で(1)費用でないものを費用としている税制(引当金・準備金)(2)利益を利益としない税制(法人間における受取配当金)(3)資産を過小評価させている税制(保有土地・保有有価証券)(4)税負担の公平を著しく損なわせている税制(金融課税・連結納税制度)(5)税務執行上において著しく公平を損なわせている税制(公益法人課税)―などとしています。

こうした基準で現行の不公平な税制項目を取り出し、12年度ベースで是正した場合の増収目安金額を示しています。表1-(1)の「大企業からの(法人税率改定による)増収分」は、資本金1億円以上の利益計上法人1万6601社の所得金額(18兆3278億円)に、消費税導入以降引き下げられた法人税率12%(基本税率42%マイナス同30%)と、12年に引き下げられた税率4・5%(同30%マイナス同25・5%)を適用するなどした場合の税収です。同じ項目の高額所得者(申告所得2000万円超、22万5243人)の所得税の税率改定も、消費税導入前の税率を適用しています。

憲法が要請する「応能負担原則」に基づく税制改革は、消費税増税と違い景気回復に打撃を与えません。景気が良くなれば税収が確実に増え、所得の再分配を通じて消費と需要を喚起できます。最高税率の引き上げなど累進性を強化することと併せて、国民の所得を増やす経済の立て直しを図り、財源を確保することが内需主導の景気回復につながる道です。

収入低い人ほど重い負担

「社会保障のため」はうそ

年収200万円以下の勤労者が1000万人を超えています。低所得者は、収入のほぼすべてを生活費として消費します。

数千万円以上の所得がある金持ちは、高額な消費はするものの、預貯金や株などの金融資産で財産形成をしています。所得のすべてが、消費に回るわけではありません。

見かけ上、消費税は金持ちも低所得者も5%の税率で公平に見えますが、年収に占める消費税の負担は、年収が低い人の方が圧倒的に重くなります(表2)。消費税は逆進性が強い、弱い者いじめの税制であり、致命的な欠陥です。

「高額所得者も将来貯蓄を取り崩すので、消費税は逆進的ではない」という増税賛成派の学者の主張はでたらめです。高額所得者は貯蓄の一部を取り崩すだけで、相続税を払っても多額の財産を残せるからです。

消費税は導入以降、大企業や大金持ち減税のための財源に活用され、「社会保障のため」との口実はうそでした。

税率8%への引き上げの前にも生活保護基準の引き下げや年金の削減、介護・医療の改悪を打ち出しており、増税分を福祉に充てるという政府の主張は、破たん済みの詭弁です。

景気を根底から冷やす

中小業者の経営破壊

安倍首相は3月27日の参議院財政金融委員会で、消費税率引き上げについて消費税法付則18条(※)により判断するとし、「何が何でも消費税を上げるという姿勢ではない。税収が上がらなければ元も子もない。景気に悪影響を相当及ぼしては、本来の趣旨に反する」と答弁しています。

5月16日発表の1〜3月期の国内総生産(GDP)速報値は年率換算で3・5%増のプラス成長とされましたが、実態は株価が上がったことによる富裕層の高額消費の上昇や、円安で一部輸出企業が潤ったことが主な要因。多くの国民の賃金は増えていないため、生活必需品の消費は低迷しています。原油や原材料の価格高騰で中小業者の営業は大打撃を受けています。

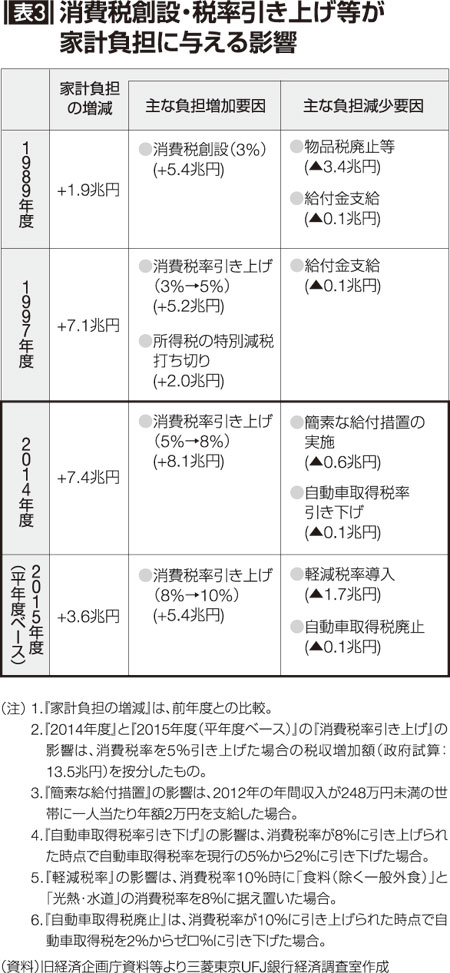

1997年の5%への増税で、消費不況と景気悪化が急速に進み、国税収入は減少しました。財界系の調査機関は、消費税率の8%、10%への引き上げに伴う家計負担増について、97年の増税時を大きく上回る11兆円と試算(表3)。景気を悪化させるのは明らかです。

閣僚クラスの国会議員ですら「(今年)10月に(増税を)決める場合でも、その後、激変があれば検討する。失敗を繰り返すわけにはいかない」と増税実施の先送りの可能性に言及しています。

消費税増税は庶民の暮らしと中小業者の営業を破壊し、景気を根底から冷やします。

※消費税法付則18条の「景気条項」は、経済の状況次第で増税先送りを判断できる規定。

中小業者は転嫁できず

赤字でも納税迫られる

消費税は課税売上高が1000万円を超えれば、たとえ利益が出ずに赤字でも、お客さんから消費税分を受け取っていなくとも納税を迫られます。

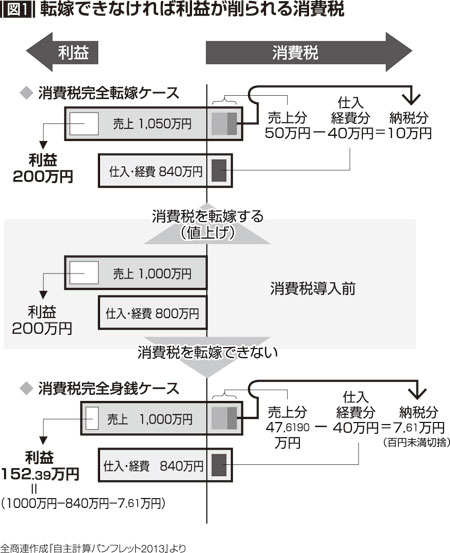

価格に上乗せ(転嫁)できない中小業者は身銭を切って払わなければならず、事実上の直接税として経営が圧迫されています。信金中央金庫の調査(3月)では、8%への税率引き上げで「すべて転嫁できる」と答えたのはわずか12・9%に過ぎません。

消費税がもらえるか否かは、取引の力関係で決まります。価格競争が厳しい業界では、中小業者は元請けや大手量販店による単価たたきや値引き圧力にさらされ、消費税の転嫁による値上げは困難です。図1のように「消費税完全身銭ケース」では、利益が大きく削られることになります。増税で転嫁できなければ、中小業者の経営破壊がいっそう深刻になります。

政府は予算措置を取って転嫁対策を打ち出しました。しかし、その“目玉”とされる「消費税還元セール」の禁止は、大手流通資本からの強い要請で「生活応援セール」などと消費税の文言を外せば許可するなど骨抜きにされています。

監視・検査体制の強化も、増員される調査官はわずか15人にすぎず、「不公正取引の告発には下請け中小企業は取引を失う覚悟が必要」と実効性のないものです。

主要税目で消費税の滞納額が最大で新規発生滞納額の5割超です(11年度3220億円)。もらえていない業者に「払え」と迫るのですから滞納が増えるのは当然です。

大企業のリストラ促進

非正規労働生み出す

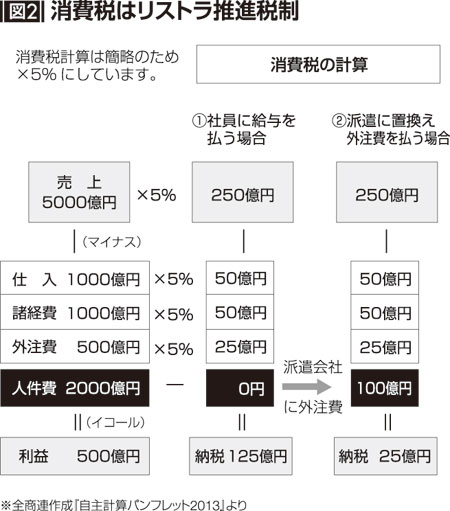

消費税は「売り上げにかかった消費税」から「仕入れ・経費にかかった消費税」を差し引いて納税額を計算します。

図2のように、売り上げが5000億円の大企業のケースで、(1)「社員に給与を払う場合」は、「人件費2000億円」の5%(100億円)を、「売り上げにかかった消費税」(250億円)から差し引くことはできず、消費税の納税額は125億円となります。

一方、(2)「派遣に置換え外注費を払う場合」は、「人件費2000億円」の5%(100億円)を「売り上げにかかった消費税」(250億円)から差し引くことができるために、納税額は25億円に抑えることができます。

「格差と貧困」を広げた小泉政権の構造改革で労働法制が改悪され、大企業は、正規雇用者(給与)を減らして、派遣労働者(外注費)に置き換えることで、消費税の負担額を減らしています。

消費税は雇用も脅かすリストラ促進税制です。

戦争のできる国づくりへ

戦費調達の戦争税

安倍政権は憲法96条の「改正」(憲法改正手続きの緩和)を画策しています。

この憲法改正手続きの緩和を突破口に、憲法9条2項(戦力の不保持)を削除し、「国防軍」を創設させようというのが真の狙いです。

このような「戦争できる国づくり」は、安倍政権が15日に成立させた2013年度予算からも見てとれます。13年度予算は、来年からの消費税増税を既定路線としたもの。見過ごせないのは、国民生活にかかわる社会保障制度を抑制・削減しておきながら、軍事費を増額させていることです。消費税の歴史は戦争と一体です。ヨーロッパでは第1次世界大戦中のドイツで戦費調達税として始まりました。日本でも中国侵略の財源として一般消費税が立案された歴史があります。

安倍政権は消費税の増税で「戦争できる国づくり」を狙っています。

営業所得者が大幅減少

導入後19年間で半減

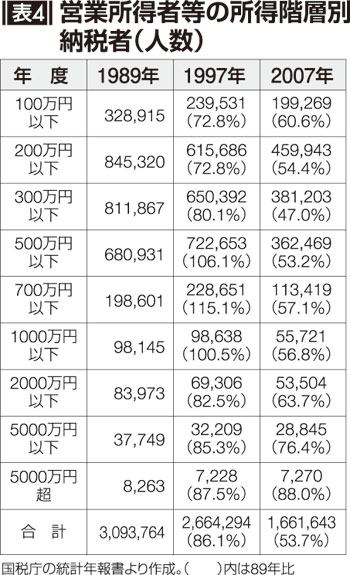

国税庁の統計年報書「所得階級別納税者数」(2007年版)の分析から消費税の導入以来、営業所得者が約半分にまで激減していることが明らかになりました。

消費税が導入された翌年の1990年をピークに、申告納税者が一貫して減り続けています。

導入時の89年には営業所得者等の申告納税者数(その他所得者を含む)は309万3764人でしたが、その19年後の07年には166万1643人、対比53・7%と約半分にまで激減しています(表4)。

消費税率が3%から5%に引き上げられた97年には266万4294人で、89年比で86・1%でした。

「300万円以下」の層では、全体の53・7%を大きく割り込んで、47・0%にまで激減しています。

こられの結果から、消費税の導入と増税が営業所得者を減らしたことがはっきりとうかがえます。

「消費税が増税されたら商売はやめるしかない」と多くの中小業者が言うように、これ以上の増税は中小業者を倒産・廃業に追い込むことは明らかです。健全な日本経済を維持するためにも消費税増税はストップしなければなりません。

輸出戻し税も倍増する

大企業への還付やめよ

トヨタ自動車をはじめ、輸出大企業の有力20社だけで、2011年分の消費税の還付金が1兆1751億円に上ります(表5)。

消費税が10%になれば輸出大企業の還付金も倍になります。反対に、輸出大企業の下請け業者や中小業者の納税額は2倍になります。

「消費税最大の不公平」といわれる「輸出戻し税」―。

その廃止をめざしつつ、当面、資本金10億円以上の企業への「還付」をなくすことが必要です。

インボイスで負担激増

免税業者は排除も

政府はモノやサービスの取引ごとに消費税の税率や税額を記したインボイス(税額票)の導入を狙っています。「朝日」は2月28日付の社説で「消費者が払った消費税の一部が税務署に納められず、事業者の手元に残る『益税』問題がある」として、その対策に「事務負担の軽減策を練りつつ(インボイスの)導入を急ぐべき」とあおっています。

インボイスには四つの問題点があります。

一つは、インボイス導入は税率引き上げを容易にする効果があります。「朝日」は増税宣伝をする代わりに、「新聞図書には軽減税率の適用を」と政府と取引しています。増税に伴う複数税率の導入は、帳簿方式では難しいことからインボイス方式を称賛しているのです。10%どころか、さらなる増税が行いやすくなります。

二つは、インボイスの導入で免税事業者は取引から排除される危険性があります。

消費税は、インボイスがなければ課税売上高から課税仕入を控除することができません。同じ取引でも課税業者からの仕入れは控除できますが、免税業者からの仕入れはインボイスがないために控除できず、必然的に免税事業者は取引から排除されます。排除されたくなかったら課税業者になるしかないことになります。

三つは、インボイスの登録を申請し、控えを税務署に定期的に提出することを義務付けされるなど、常に国家の監視を受けることになります。

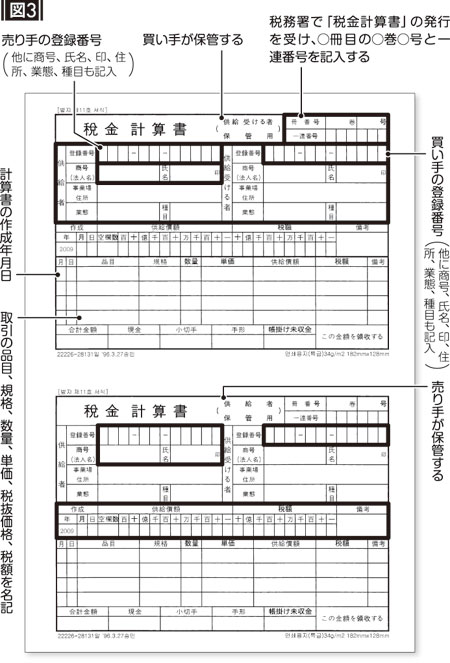

付加価値税を導入している韓国では、税務署に申請して課税業者として事業者登録番号を付与してもらいます(図3)。個人は住民登録番号が使用され、法人は法人設立の登録番号が付与されています。個人・法人の登録番号は国税庁の電子網に収録されます。インボイスの控えか電子情報を定期的に税務署に提出しなければなりません。まさに、国民の取引の中身が国家権力の手にすべて握られています。

四つに、事業者に膨大な事務負担が課せられます。インボイスには取引ごとに(1)売り手の登録番号(他に商号、氏名、印、業態、種目も記入)(2)買い手の登録番号(他に商号、氏名、印、業態、種目も記入)(3)取引品目(4)規格(5)数量(6)単価(7)税抜価格(8)税額―を明記しなければなりません。膨大な事務量は事業者の自己負担です。

「朝日」のような大企業には負担にならなくても、中小業者には大きな負担です。さまざまな問題を持つインボイスの導入を許すわけにはいきません。

全国商工新聞(2013年6月3日付) |