| |

| |

| |

税金を滞納・差押さえられたときの対処法

状況に応じた手続きがポイント 角谷啓一・税理士

▼まず、誠意ある納税姿勢が前提となる

まず大切なのは、納税についての考え方です。

消費税など「悪税」の問題はさて置き、とにかく自分が申告した税金は、可能な限り誠意を持って納税に努めなければなりません。

その上でやむなく滞納になったとしても、その「納税の誠意」は緩和措置等の適用に際して生かされます(徴151)。

また、不当な処分を受けた場合には、断固として(または優位に)たたかうこともできます。

逆に、滞納税金を放置したり、「督促状」や「差押予告」等を無視するなど「不誠意」を続けると、突然の捜索や売掛金等の差し押さえ処分の口実を与えることになるので要注意です。

いずれにせよ、滞納になるような場合には、最寄りの民商に相談し、対策を立てた上で、早めに行政側と折衝することです。

▼民商と相談し、適正・適法な処分かチェックする

次に差し押さえ処分を受けたときの対応です。

突然、一方的な差し押さえ処分を受けた場合、その処分に違法性があれば異議申し立ては当然です。

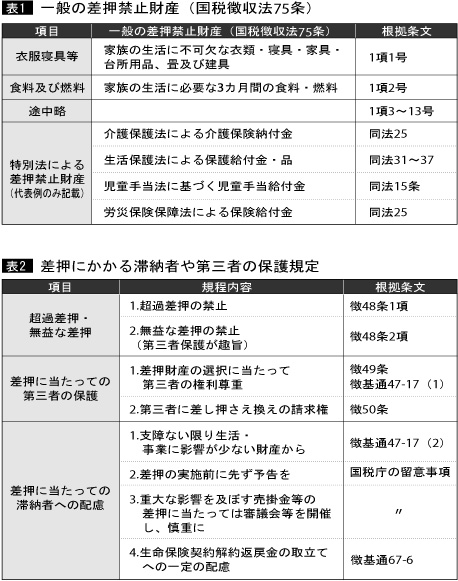

例えば、他人の財産を差し押さえられたとか、表1に掲載された「差押禁止財産」、表2のような「滞納者や第三者の保護規定」に違反する差し押さえ処分を受けた‐などの場合です。

このほか、「滞納整理における留意事項」(国税庁の通知)等に照らして「適正・適法な処分」であるか、チェックすることが大事です。

▼不適切な税務行政で、不当な処分だと思ったら

例えば、1、滞納者の実情把握が行われた上での差押さえ処分か、2、滞納者側が誠意を示している場合、換価猶予等の方向性について行政指導が行われたか(納税の猶予等の取扱要領第3章)3、処分の前に事前に「差押予告」(配達証明郵便)が行われたか、4、抜き打ちで差し押さえ処分をする「緊急度」があったのか、5、滞納者の事業等に重大な影響をもたらす財産の差し押さえであれば、検討会を開催するなど慎重に行われたか−などがチェックの「ものさし」になります。

これらに違反する場合は「不適切な税務行政に基づく不法・不当な処分」として粘り強く折衝し、場合によっては「苦情の申立」(税制懇のホームページ参照)などで対抗することも効果的です。

▼おもな財産ごとの対処法

差し押さえられた財産の種類ごとに、主なものについて対抗策を検討します。

●売掛金

前述のチェックのほかに、差し押さえられた売掛金を取り立てられると、事業の継続、生活の維持を困難にする恐れがある場合は、徴収法151条(換価の猶予)の検討対象となり、換価の猶予になれば、差し押さえ解除の条件も広がります。 また、売掛金の中に「労働債権」が含まれている場合は、財務大臣の国会答弁(09年2月22日)=5面、左上参照=などを受けて「社会的妥当性」を基準に解決を求めていく必要があります。

●生命保険

99年9月9日の最高裁判決(取立権に基づく生保解約権の行使を容認)以降、生命保険契約差し押さえ処分が増えているようです。

徴収法基本通達67‐6では一定の要件に該当する場合(他の生命保険に加入することが困難な事情がある場合など)は「慎重に判断」することを求めていますので、この点からの折衝や申し入れが重要です。

●給与

給与が振り込まれた直後に「預金」という名目で差し押さえる例を耳にします。差し押さえた時点では確かに預金化されているが、その預金の原資は給料なので、「給与の差押禁止額」(徴収法76条)が検討されてしかるべきです。

この点について国税徴収法基本通達76‐11は、「振り込まれた金額に相当する預金債権は給与等には含まれない」と逃げています。

しかし、「その差押により生活の維持を困難にするおそれがある金額については、差押を猶予し、又は解除することができる(徴151条2項参照)」と、一定の配慮がなされているので、この点を踏まえて、換価の猶予扱いと差し押さえ解除を求めることができます。

|

|

| |

|

| |

|

|