| |

| |

| |

憲法を力に国民主人公の税制を 理念を学んで運動にいかそう

イギリス憲法の土台となったマグナカルタ(大憲章)、アメリカの独立、そしてフランス革命――。民主主義、国民主人公への長い道のりは、納税者が主権をたたかいとってきた歴史でした。

そうした世界の歴史の到達を、日本に貫いているのが日本国憲法です。いま、憲法の改悪を許さないこと、憲法前文をはじめ、その精神を日本社会のすみずみに活かすことこそ大切です。

1.税は法律による―30条・84条

「国民は、法律の定めるところにより、納税の義務を負ふ。」(憲法30条)

「新たに租税を課し、又は現行の租税を変更するには、法律又は法律の定める条件によることを必要とする。」(同84条)

日本国憲法は、法による国民の納税義務(30条)と、課税は法に基づくこと(84条)を定めています。この考えを租税法律主義といいます。

租税法律主義は、国民の代表機関である国会が制定した法律に基づいて、租税が賦課・徴収されなければならないとする憲法上の原則です。それは「代表なければ課税なし」という主張が近代憲法を生む大きな要因となったように、国の課税権を、国民の代表である議会の合意を通じて、民主的に統制しようとしたものです。

租税法律主義は、新たに税金をかけるにはそのための法律が必要というだけでなく、税金をかける対象は何か、税額をどう決めるのか、誰が納税するのか、といった租税要件、さらには徴収の手続きや納税の方法も、法律によることを意味しています。国の権力がむやみに使われないよう、法律で縛りをかけているのです。

2.生活費に課税しない―25条

「すべて国民は、健康で文化的な最低限度の生活を営む権利を有する。」(25条)

憲法は、国民に最低限度の生活(25条)を保障するよう国の責任を定めています。このために税制は、すくなくとも生活費には税金をかけないこと(生活費非課税)が必要です。

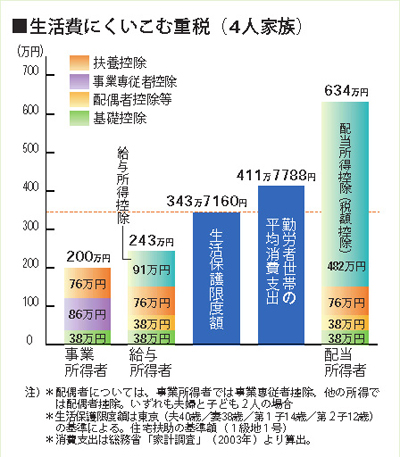

しかし、現行の所得税及び住民税の課税最低限は、実際の生活費ばかりか、生活保護基準より低いものとなっています。

1992年ドイツ連邦憲法裁判所は「生活保護基準を下回る課税最低限は、憲法違反である」との判決を下し、政府は課税最低限を引き上げました。

日本でも課税最低限の抜本改正が必要です。人的控除の廃止、給与所得控除の縮小、さらに消費税増税など、庶民大増税計画は憲法原則への逆行です。

3.能力に応じて負担する―13条・14条・25条・29条

(25条の条文は2を参照)

「すべて国民は、個人として尊重される。生命、自由及び幸福追求に対する国民の権利については、公共の福祉に反しない限り、立法その他の国政の上で、最大の尊重を必要とする。」(13条)

「すべて国民は、法の下に平等であつて、人種、信条、性別、社会的身分又は門地により、政治的、経済的又は社会的関係において、差別されない。」(14条)

「1 財産権は、これを侵してはならない。2財産権の内容は、公共の福祉に適合するやうに、法律でこれを定める。3 私有財産は、正当な補償の下に、これを公共のために用ひることができる。」(29条)

憲法は個人の尊重、幸福追求権(13条)を保障し、国民一人ひとりがかけがえのない存在であると定めています。さらに法の下の平等(14条)を明記し、社会的身分や経済的関係などによって差別されないとしています。

税制は憲法の原則から、負担能力に応じて累進的に課税すべきことが求められます。所得の低い者には軽く、高い者には重い負担にする、これを応能負担原則といい、最低限度の生活保障(25条)とも結びつきます。

財産権の保障(29条)は、個人の生存的財産が基本的人権として守られることを意味します。財産権は、大企業や大金持ちが自由に行使する一方、庶民の権利が侵される不合理のないよう、自由経済の弊害をとりのぞく考え方に立ち、投機的土地・株式のような非生存的な財産権は「公共の福祉」のために制限するよう定めています。

低所得者ほど負担の重い消費税は、認められません。大企業と大金持ちへの減税を続ける一方で、庶民増税をたくらむことは許されません。

4.税額は本人の申告で―前文・13条

(13条の条文は3を参照)

税法は「納付すべき税額が、納税者のする申告により確定することを原則とする」(国税通則法第16条)という申告納税制度をとっています。これは、憲法の「主権が国民に存する」(前文)という国民主権に基づいています。納税者・国民は、単に税金を納める「行政上のお客」ではなく、租税関係では「主役」なのです。その立場は、幸福追求権・自己決定権(13条)により保障されています。

申告納税制度は、主権者である国民が自己の税金を計算し、申告し、納税することを通じて政治に参加する、という理念を持っています。

ところが、国民の多数を占めるサラリーマン(給与所得者)は、源泉徴収によって申告納税制度から実質的に排除されています。

源泉徴収により、制度的には、源泉徴収義務者(給与等の支払者)のみが税について法律関係を持っています。本来の納税者であるサラリーマンは、申告納税権や不服申立権を奪われています。これは憲法の国民主権を侵害し、法の下の平等(14条)に反します。

世界には源泉徴収の国はありますが、日本のように多くのサラリーマンが事実上、年末調整制度によって申告納税権を奪われているのは重大です。サラリーマンを法律上、納税者として処遇し、その申告納税権を保障することは、納税者意識を高め、民主政治の発展に大きく資すると期待されます。給与所得控除を縮小する見返りに、サラリーマンの一部にのみ申告制度を認める、などというのは本末転倒です。

消費税も、事業者に申告・納税を義務付け、最終的に税を負担する国民に納税者としての地位を与えていません。申告権をはじめ納税者としての法的権利を国民から奪っています。国民の基本的人権を損なう税金は廃止すべきです。

5.人権侵害は許されない―13条・31条

(13条の条文は3を参照)

「何人も、法律の定める手続きによらなければ、その生命若しくは自由を奪はれ、又はその他の刑罰を科せられない。」(31条)

憲法は、個人の尊重(13条)、法定手続きの保障(31条)を定めています。これは、国は税務行政をおこなう際に、納税者一人ひとりの立場を尊重しなければならないことを意味します。

基本的人権はもっとも尊重されるべき権利です。人権侵害の税務行政は許されません。

6.地方税・社会保険料にも適用される

以上の見地は、地方税にも適用されます。税ばかりでなく、社会保障費や受益者負担金の性格を持つ「料」も対象であると考えられます。

地方税・国保料(税)の滞納を理由に制裁措置を加えたり、滞納整理の専門組織をつくって強権的な取り立てをすることは、いずれも租税法律主義の原則から禁止されなければなりません。

「三位一体改革」は、財政基盤の弱い地方自治体の財政悪化をまねきました。国の責任で、地方財源を保障・充実すべきです。

| |

| |

|

| |

|

|