所得税の計算は、まず、収入の性質によって、収入を10種類に区分して、おのおのの所得(表※1の①~⑩を参照)を計算します。

次に、各所得金額を合計して「合計所得金額」を計算します。なお、この合計所得金額は、基礎控除や配偶者控除の判定をする際の基準となります。

事業所得と不動産所得は、収入からその事業を行うために必要な経費を差し引いて所得金額を求めます。収入は売り上げや家賃収入など具体的にイメージしやすいと思います。一方で、必要経費にどのような支出が含まれるかは、分かりづらいところでしょう。支出が事業用(仕事)なのか家事消費(生活費)なのかで区分することがポイントです。

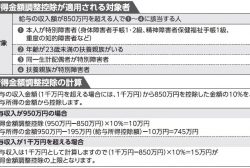

給与所得は、給与収入の額に応じた給与所得控除額を給与収入から差し引いて、給与所得の金額を求めます。なお、年収180万円以下であれば収入金額の40%-10万円(最低55万円)が給与所得控除額となります。

通常、給与所得者の場合は勤務先で年末調整を行うため、確定申告は不要です。確定申告をしない分、手間が減るかもしれませんが、申告納税制度を採用しているわが国において、自分の税金は自分で決定するという申告納税権が実質的に奪われている問題があります。また、家族の収入や住宅ローン、離婚に関する情報などが年末調整の際に必要となるため、個人情報の取り扱いに関しても問題がある制度です。

なお、給与所得者でも、年収2千万円以上の方は年末調整ができません。給料を2カ所以上からもらっている人や、医療費控除を受ける人などは、確定申告をしなければなりません。

所得金額が計算できれば、所得金額から寄附金控除や扶養控除などの所得控除(※2を参照)を差し引いたものに税率をかけて所得税額を計算します。さらにそこから住宅借入金等特別控除などの税額控除を差し引いて納付する、あるいは還付を受ける所得税額が求められます。

確定申告の内容は、税務署から市区町村に自動的に送られて、住民税や健康保険料が決まります。所得が少ない人ほど、住民税や健康保険料は所得税を大きく超える負担となります。自主計算・自主申告をする場合、同業の先輩や仲間などに相談しながら確定申告を行うことが大切です。

03-3987-4391

03-3987-4391