今回は、所得控除のうち、配偶者控除と配偶者特別控除、ひとり親控除を説明します。

配偶者控除は、一定以下の所得である配偶者がいる場合に、家族単位での最低生活費を保障するためなどの理由で、扶養控除から独立する形で創設されたものです。所得控除額は38万円です。基礎控除や扶養控除と共に、憲法25条(生存権)の「健康で文化的な最低限度の生活を営む権利」を保障する制度の一つという観点から考えると、控除額は少な過ぎます。

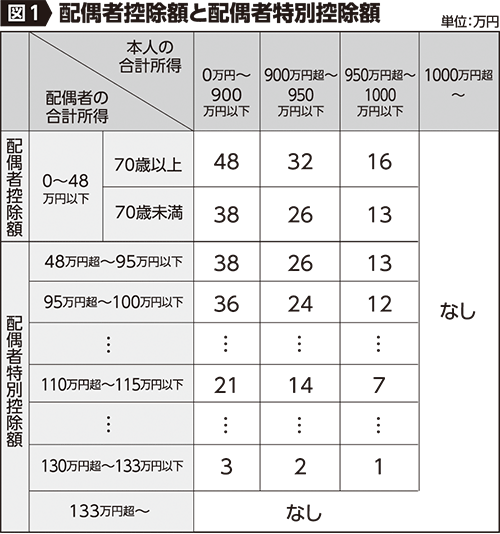

配偶者控除を受けられる条件は、①納税者と生計を一にしている配偶者で、②配偶者自身の合計所得が48万円以下の場合です。世間で言われる「年収103万円の壁」とは、所得税法上での扶養控除の対象となるか、外れるかの境目のことを言います。配偶者の合計所得が48万円を超えると、所得控除額がいきなり「0」となることを避けるために、所得金額133万円以下(給与収入だけの目安は201万円)までは、配偶者の所得金額に応じて配偶者特別控除を受けることができます(図1)。なお、扶養控除の場合には、合計所得金額が48万円を超えると、控除額は「0」になってしまいます。

配偶者控除や配偶者特別控除を受けるに当たっては、本人の合計所得金額による基準もあるので、注意が必要です(図1の縦の並び)。

なお、所得税法上でいう配偶者とは、民法上での配偶者、つまり婚姻関係にある配偶者に限られます。同性婚やパートナーシップの同居人には認められませんが、今後は柔軟な対応がなされるかもしれません。

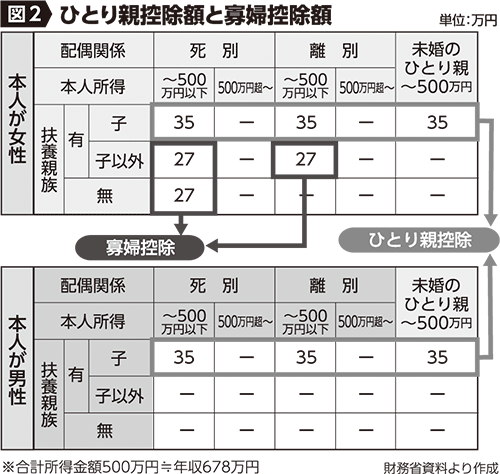

次に、ひとり親控除です。寡婦控除が、「未婚のひとり親」に適用されないことから、婚姻歴の有無による不公平を解消する等の趣旨で、2020年に寡婦控除から独立する形で創設されました。

ひとり親控除を受けられる条件は、①本人が婚姻をしていない、または配偶者の生死が明らかではない場合で、②生計を一にする子を有していること(他の者の同一生計配偶者または扶養親族となっていない子で総所得48万円以下)、③本人の合計所得が500万円以下であること、④事実上婚姻関係と認められる人がいないこと―の全てに該当することです。ひとり親控除と寡婦控除の控除額については図2をご覧ください。

最後に、年間850万円を超える給与収入がある人や、給与収入と年金収入の両方がある人は、所得金額調整控除(最大25万円)の適用を検討する必要があります。最寄りの民商や仲間に相談してみてください。

03-3987-4391

03-3987-4391