今回は、消費税申告の注意点を中心に説明します。

●納税義務の判定

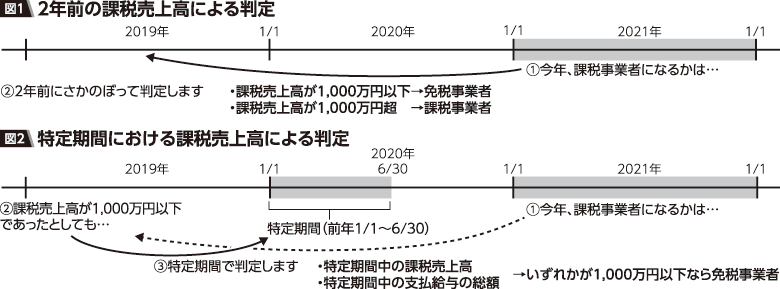

今回消費税を申告しなければならない方は、①基準期間(2年前)の課税売上高が1千万円を超えている場合(図1)②特定期間の課税売上高と支払い給与の総額の両方が1千万円を超えている場合(図2)③「課税事業者選択届出書」を提出した場合―です。誤って「適格請求書発行事業者(インボイスの発行事業者)」の登録をしたとしても、この三つのどれにも当たらなければ、基本的に今回は消費税の課税事業者とはなりません。売り上げの判定は、2019年に課税事業者だった場合には消費税抜きの売上額で、19年に免税事業者であった場合には消費税込みの金額で1千万円を超えたかどうかで行います。

課税庁はインボイス制度を見据えてか、売上1千万円前後の納税者の税務調査に非常に力を入れています。確定申告の際には売上金額の計上にミスがないように注意してください。

●消費税の計算方法

消費税の計算方法は、一般的な方法と簡易課税による方法があります。簡易課税は簡易課税を選択することを事前に届け出なければいけません。簡易課税は、業種別に定められている「みなし仕入れ率」を用いて簡便的に消費税額を計算します。ただし、簡易課税による計算が一般的な方法による計算より消費税が高くなることもありますので、簡易課税を利用する場合には慎重に検討してください。なお、簡易課税を選択した場合には、仕入れにかかる消費税額が控除されなくなること(仕入税額控除否認)はありません。

また、持続化給付金や営業時間短縮の協力金などは消費税の課税売上には含まれないので、消費税計算の際には売り上げなどから除外してください。

●消費税の各種届け出

消費税の届け出がインボイス制度で注目されています。申告納税制度の下、届け出についても納税者が行うというのが原則です。届け出で一番注意をしなければならないのは、課税事業者選択届出書を提出した場合です。課税事業者選択届出書を提出した場合には、売り上げが1千万円を下回っても免税とはなりません。「課税事業者選択不適用届出書」を提出するまでは、売り上げが1千万円以下となっても、消費税の納税義務がなくなりませんので注意が必要です。

いわゆるインボイスを発行するための適格請求書発行事業者登録ですが、インボイス制度が一般に理解されておらず、登録期間も今後1年以上設けられているので、登録申請を慌てて行うのではなく、取引先や周りの仲間とじっくり相談してください。

03-3987-4391

03-3987-4391