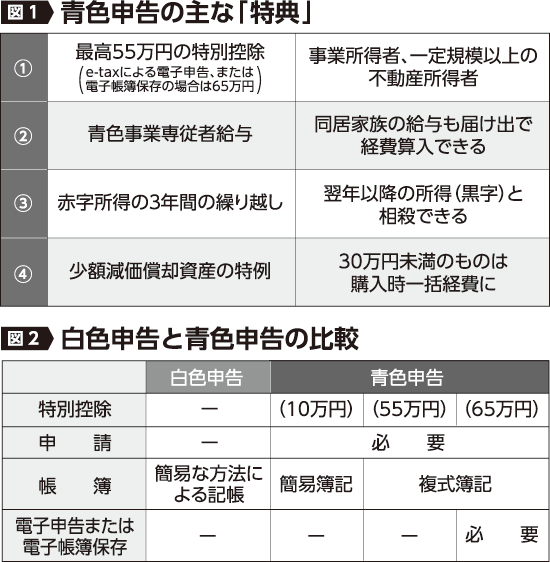

事業を営んでいる方の確定申告には、白色申告と青色申告の二つの方法があります。白色申告が原則的な方法です。青色申告による申告を行いたい場合には、税務署長等の承認を受けてから、青色申告ができるようになります。

青色申告は「できる」規定となっていますから、確定申告の原則は白色だということが分かります。2025年の申告からは、電子帳簿保存法との関係で、白色申告を選択する納税者が増えることが予想されています(詳しくは次回解説します)。

なお、青色申告が「できる」規定であることから、取り下げの届け出をしなくても、白色申告で申告することができます。

国税当局や、これに追随する会計ソフト会社などは、青色申告を「記帳水準を高めるため」などとうたって推奨しますが、実際のところは税務署が”税務調査を楽に進めたい”というのが本音で、税務調査の現場からも、それを実感しています。

青色申告を推奨する見返りとして、家族への給与が届け出額で経費と認められる青色専従者控除制度や、青色申告控除制度がそれぞれ創設され、現在でも幾つかの「特典」と呼ばれるものが残されています(図1)。

課税庁は、小規模事業者への記帳義務あるいは記帳レベルについて、御用学者などを通じて多くの要望を納税者に求めています。

ただし、これらについて過度に恐れる必要はありません。青色申告は先に書いた特典と呼ばれるものがあるため、一定レベルの「帳簿」が必要ということになっています。しかしながら、記帳は事業者ごと、業種ごとに多種多様であり、これらは当然に尊重されます。そのため、記帳が不十分ということで直ちに青色申告承認が取り消されるというケースは、近年では見当たりません。

白色申告については、帳簿がないことへの罰則は設けられていませんから、まさに「努力義務」に過ぎません。これは、憲法13条の「すべて国民は、個人として尊重される」、いわゆる自己決定権の精神に合致しますし、所得税の原則的な考えとなっています。

この連載でたびたび取り上げますが、所得税には、領収書の保存義務は定められていませんし、当初申告に対する立証責任が課税庁側にあることからすれば、白色申告者に対する税務調査がいかに困難であるか考えてみるとよいでしょう。

税務署員の中には、青色申告で申告書を提出しないことに疑問を持つ者も少なくありませんが、法的根拠は一切ありません。白色申告者が備える強固な自己決定権を発揮して、確定申告書の作成に臨みましょう。

>> 確定申告のワンポイントアドバイス①「早めに準備を始めよう」

>> 確定申告のワンポイントアドバイス②「消費税申告の注意点」

>> 確定申告のワンポイントアドバイス③「節税のアドバイス」

>> 確定申告のワンポイントアドバイス⑤「電子帳簿保存法について」

>> 確定申告のワンポイントアドバイス⑥「所得税の計算方法【概要】」

>> 確定申告のワンポイントアドバイス⑦「事業経費と家事消費(家事費)」

>> 確定申告のワンポイントアドバイス⑧「社会保険料控除と医療費控除」

>> 確定申告のワンポイントアドバイス⑨「配偶者(特別)控除、ひとり親控除」

03-3987-4391

03-3987-4391