今回は、消費税申告の注意点について解説します。

■納税義務の判定

消費税を申告しなければならないのは、①基準期間(2年前、今回は2022年)の課税売上高が1千万円を超えた②特定期間の課税売上高と支払い給与の総額の両方が1千万円を超えている③課税事業者選択届出書を提出した④インボイス発行事業者として登録した―の四つの場合です。この四つのどれにも該当しなければ、消費税の課税事業者となりません。

■消費税の計算方法

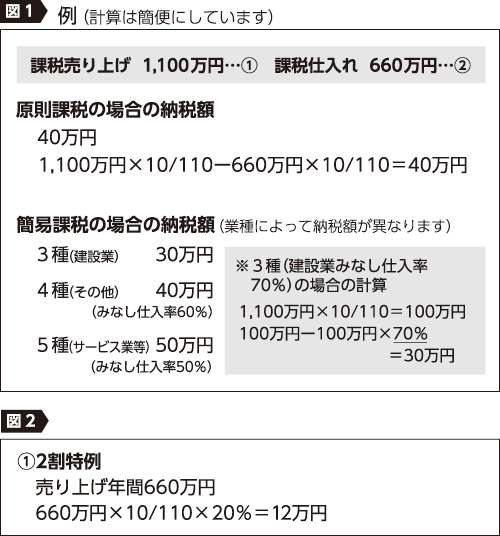

消費税の計算方法は、一般的な方法と簡易課税による方法があります(図1)。また、免税事業者の方でインボイス登録をされた方は、いわゆる「2割特例」(図2)による計算方法もあります。

簡易課税については、これを選択することを、利用したい年の前年12月31日までに届け出なければいけません。なお、2割特例を利用する場合には届け出は不要です。

簡易課税制度は、業種別に定められている「みなし仕入れ率」を用いて、消費税額を簡便的に計算するものです。ただし、簡易課税制度を使ったからといって、必ずしも消費税額が安くなることはありませんが、簡易課税を選択した場合には、税務調査における仕入税額控除否認(仕入れにかかる消費税額が控除されない)はなくなります。

また、簡易課税制度を選択した場合には、仕入れ先からインボイスの提供を受ける必要はありません。

■インボイス制度の特例

昨年10月からのインボイス制度の導入により、次の特例が設けられています。

①2割特例

インボイスを登録しなければ、免税事業者であった方が利用できます。2割特例を利用する場合には、売り上げに含まれている消費税相当額の2割を納税すればいいというものです。

②少額特例

消費税を含む金額が1万円未満の取引については、インボイスが必要ないという特例です。この特例を使うには、基準期間(2022年)の課税売上高が1億円以下であることが必要です。

③少額なインボイスの交付義務免除

簡単に言えば、売り上げに対する値引きや、取引相手が振込手数料を差し引いても、その金額が1万円未満である場合には、返還インボイスを発行する必要がないというものです。

インボイス制度で、消費税を納税する事業者が大幅に増えています。消費税の申告期限は2025年3月31日です。

現在、消費税に着眼した税務調査が増えています。どのように消費税を計算すればいいのか、一般課税と簡易課税のどちらを選択すればよいかなど、仲間とよく相談してください。

>> 確定申告のワンポイントアドバイス①「早めに準備を始めよう」

>> 確定申告のワンポイントアドバイス②「消費税申告の注意点」

>> 確定申告のワンポイントアドバイス③「節税のアドバイス」

>> 確定申告のワンポイントアドバイス④「白色申告と青色申告」

>> 確定申告のワンポイントアドバイス⑤「電子帳簿保存法について」

>> 確定申告のワンポイントアドバイス⑥「所得税の計算方法【概要】」

>> 確定申告のワンポイントアドバイス⑦「事業経費と家事消費(家事費)」

>> 確定申告のワンポイントアドバイス⑧「社会保険料控除と医療費控除」

>> 確定申告のワンポイントアドバイス⑨「配偶者(特別)控除、ひとり親控除」

03-3987-4391

03-3987-4391