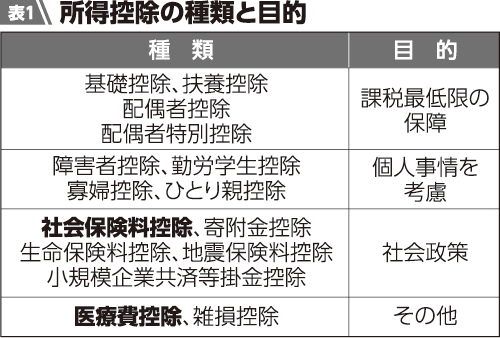

今回は、所得控除の中でも全員に適用される社会保険料控除と、多くの方が利用する医療費控除について解説します(表1)。なお、配偶者控除などの人的控除については次回で取り上げます。

まず、「社会保険料控除」ですが、健康保険料や国民年金、厚生年金など、2022年中に国や自治体などに支払った保険料が控除の対象となります。前年分や翌年分でも22年中に支払っていれば控除の対象となります。

また、納税者と生計を一にする親族分も合算して申告することができます。国税庁は公的年金から天引きされているものについては、「名義が帰属するため合算できない」との見解を示していますが、生計を一にしているという原点に立ち返れば、どのような方法で保険料を納めていても、世帯の社会保険料控除の対象にするべきでしょう。ここでいう「生計を一にする」とは、同居している場合だけではありません。別居していても、生活費や学費を送金し、生活を支えている場合は、生計を一にしているといえます。

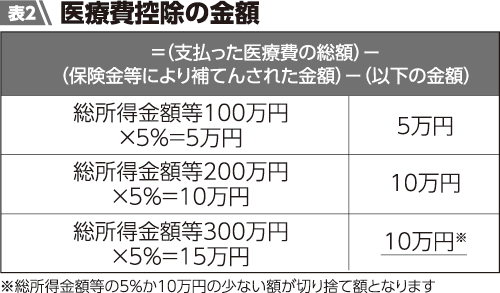

次に医療費控除について解説します。医療費控除も22年中に支払った医療費のうち、10万円を超えた分が控除対象となります(最高200万円)。ただし、総所得金額等が200万円未満の場合には、表2の計算式となるので、医療費の合計額が10万円に達していないからといって諦めないでください。高額療養費制度などで補填された金額は、医療費から差し引いて計算します。

医療費控除を受ける場合には「医療費控除の明細書」を作成して確定申告書に添付します。保険者から送られてくる「医療費通知書(お知らせ)」で明細書の記載を簡略化できますが、10月分くらいまでしか記載されていないので、通知書に記載されていない分については、自分で集計する必要があります。医療費控除の対象について悩むことも多いと思います。医者の処方がある、保険の適用があったという場合には、ほとんど医療費控除の対象になると考えられます。

スイッチOTC医薬品(医療用から転用された医薬品)の購入やインフルエンザの予防接種などの支出が1万2千円を超える時は、セルフメディケーション税制を選択することもできます。

最後に、政府が健康保険証と個人番号(マイナンバー)カードの統合を進めているのは、医療情報を国が管理したいことにほかなりません。皆さんの大切な個人医療情報ですから、保険証を個人番号カードと統合させることは、情報漏洩を防ぐという視点からはお勧めできません。

03-3987-4391

03-3987-4391