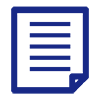

社会保険料が払えない 納税緩和措置で困難突破を

・「年金事務所から『必ず納付して下さい、納付できない場合は差押えます』と言われた」

・「預金口座を差し押さえられてしまった」

・「差し押さえられたら倒産してしまう」

いま全国の民主商工会(民商)や全商連には、こういった深刻なお悩みが数々届いています。

このページでは「社会保険料が払えないときや差し押さえの通知が届いたときはどうすればいいのか」、活用できる制度の内容をご紹介しています。

民商では相談者と一緒に年金事務所と交渉し、「猶予制度」の活用や差し押さえの解除を求めています。

お悩みの際にはお近くの民商へご相談ください。→お問い合わせフォーム

厚労省は実態を無視した徴収の是正を約束しています

国会答弁の動画はこちら

参議院・厚生労働委員会

「倒産させることは避け、中小企業の経営基盤を守る」倉林明子議員の質疑(2024年4月4日)

↓答弁の動画はこちら↓

参議院・財政金融委員会

「社会保険料の納付猶予は最長4年」小池晃議員の質疑(2024年3月12日)

↓答弁の動画はこちら↓

払いきれない社会保険料 納税緩和制度の活用を【Q&A解説】

健康保険、厚生年金、介護保険の総称(狭義)です。社会保険への加入が義務付けられているのは常時従業員が働いている法人事業所または常時5人以上の従業員が働いている商店・事務所などの個人事業所です(理美容、旅館、飲食など加入義務のない業種もあります)。

毎月の社会保険料は従業員の給料(4月から6月の平均)を厚生年金は32段階(等級)、協会けんぽは50段階(同)に分け、保険料率を掛けて算定します。事業主と従業員が折半し、事業所がまとめて年金事務所に納付します。

1. 法人事業者(株式会社、有限会社、財団法人等)の場合

事業の種類を問わず、従業員がいれば(社長1人でも)強制加入が適用されます。

2. 個人事業者の場合

1)任意適用事業所(健康保険・厚生年金の加入が任意)

従業員が5人未満の個人経営の事業所の加入は任意です。

個人経営で常時5人以上の従業員を使用する以下の事業所は任意適用を受けれらます。

第一次産業(農林水産業)

サービス業(理容・美容業、旅館、飲食店、料理店、クリーニング店等)

士業(社会保険労務士、弁護士、税理士等)

宗教業(神社、寺等)

※【任意適用を受けるには】

事業主がその事業所の従業員の半数以上(2分の1以上)の同意を得て、厚生労働大臣(実際は地方社会保険事務局長)に任意加入の申請をし、認可を受ければ加入を希望しない人も含めて健康保険に加入することができます。

2)強制適用事業所

常時5人以上の従業員を使用する上記A ・B以外の「一定の事業所」(※2)は、強制加入が適用されます。

※2 法定16業種

「工業、鉱業、エネルギー業、運送業、貨物荷役業、商店、金融保険業、保管賃貸業、媒介斡旋業、集金案内広告業、焼却・清掃・屠殺業、土木建築業教育・研究・調査業、 医療、通信報道事業、社会福祉・更生保護事業」

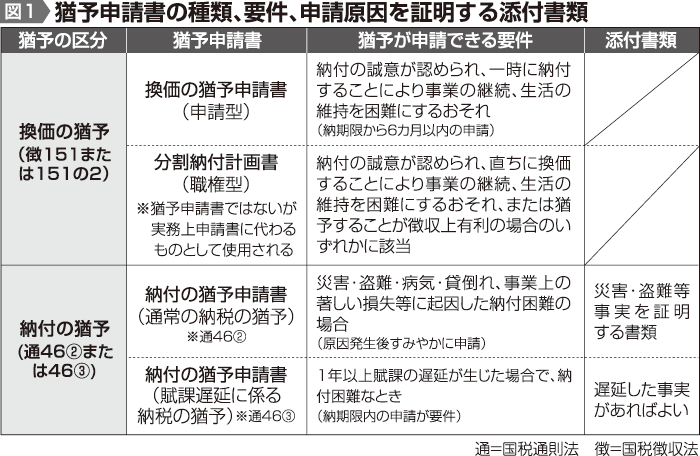

コロナ禍の売り上げ減少が回復しなかったり、仕入れの高騰で経営が厳しくなり、社会保険料が納められなくなった場合は、国税徴収法や国税通則法に基づく「納付の猶予」や「換価の猶予」など、納税緩和制度が活用できます(図1)。

災害や病気など「著しい損失等」で納付の猶予が認められると延滞金の全部または一部が免除され、安心して分納することができます。猶予期間は1年です(最長2年)。また、すでに差し押さえを受けている財産の換価(売却)が猶予される場合もあります。

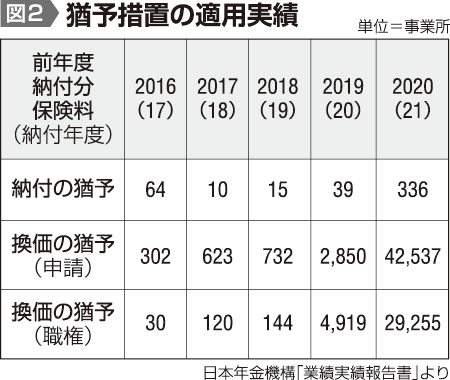

「換価の猶予」は保険料の滞納がなく納付期限から6カ月以内であれば申請可能(申請型「換価の猶予」)。納期限から6カ月以上経過した滞納がある場合は、民商の仲間と一緒に年金事務所の所長による職権型「換価の猶予」を認めるように交渉しましょう(図2)。

年金事務所が納付の猶予制度などを適用するに当たって重視するのは、滞納者が納付について誠実な意思があるかです。納付督促や来所通知、差し押さえ予告通知などの文書が届いたときは、年金事務所に納付できない事情を説明し、相談をすることが大切です。

毎月月末の納期限までに納付がない事業所に対して年金事務所は督促指定期限(翌月20日ごろ)を設け、その後も納付がない場合に滞納処分が開始されます。

事業者が納付の誠意を示し、滞納になった保険料を約束通りに分納しているにもかかわらず、突然、年金事務所から一括納付を迫られ、「できなければ売掛金を差し押さえる」と言われたなどの事例が各地から寄せられています。

全商連が今年2月20日に行った厚生労働省への要請で、省側は「納付が困難になった場合でも、直ちに差し押さえるなどの対応を取るのではなく、事業者に連絡し、面談等を通じて状況を丁寧に聞き取り、分割納付、納付の猶予などを活用するよう(年金事務所に)指導している」と回答しました。

年金事務所が差し押さえを行う場合、国税通則法や国税徴収法、通達・通知を準用しています。差し押さえができるのは「納付の誠意が全くない」などやむを得ない場合に限られます。生活や事業に支障を来すような差し押さえには断固抗議し、撤回・解除を求めましょう。

国税徴収法では「一般の差押禁止財産」(75条)として、生活上、欠くことのできない財産の差し押さえを禁じています。

給与(76条)は、差し押さえ禁止の基礎となる金額を月10万円とし、生計を一にする親族1人につき4万5千円(国税徴収法施行令34条)を加えたものとしています。

老齢年金(77条)や生活保護費、児童手当、健康保険給付なども差し押さえが禁止されています。

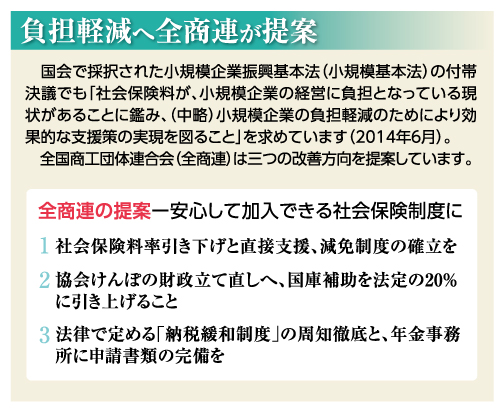

厚生年金保険料は1カ月の給料(報酬月額)が63万5千円以上(32等級)、協会けんぽは135万5千円以上(50等級)になると、保険料はそれ以上、上がらず、例えば月収140万円の人と同3千万円の人の社会保険料は同額です。収入が低いほど負担率が高くなり、小規模事業者に重い負担となっています。社会保険料にも応能負担を適用し、小規模基本法の付帯決議にあるように国が「負担軽減のために、より効果的な支援策の実現を図る」べきです。

03-3987-4391

03-3987-4391